Después de un repunte significativo en las ventas de autos, que experimentaron un crecimiento de dos dígitos tras la caída provocada por la pandemia, la Asociación Mexicana de Distribuidores de Automotores (AMDA) anticipa un cambio de ritmo en el mercado para los próximos años.

En un hito histórico, en 2023 se superaron las ventas previas a la pandemia, alcanzando 1.36 millones de unidades vendidas, superando ligeramente las 1.31 millones registradas en 2019. Este año se espera que las ventas sigan en aumento, proyectándose superar los 1.45 millones de unidades vendidas. Sin embargo, la AMDA anticipa un escenario de desaceleración a partir del próximo año.

Guillermo Rosales, presidente del organismo, señaló que aunque se espera que para el cierre de 2024 se alcance un aumento de 7% anual, el desafío radica en los años venideros.

“Al evaluar las políticas comerciales, la capacidad de producción de las diversas marcas y el intenso escenario de competencia en México, visualizo condiciones que podrían llevarnos a aproximarnos más a la cifra de un millón y medio de unidades”, afirmó Rosales. Sin embargo, la AMDA anticipa un escenario de desaceleración a partir del próximo año.

La AMDA prevé un “enfriamiento” en el mercado para 2025 y 2026, con ritmos de crecimiento más lentos. Este pronóstico se basa en un modelo econométrico que examina diversos factores, incluido el comportamiento del Producto Interno Bruto (PIB), el cual influye en las decisiones de compra de vehículos.

“Para 2025 y 2026, anticipamos una base de comparación más elevada, lo que resultará en un menor crecimiento relativo en el mercado automotriz. Además, diversos factores indican que también habrá una desaceleración en el crecimiento económico, según las estimaciones de la mayoría de los analistas, tanto oficiales como privados”, agregó Rosales.

Este año, la Secretaría de Hacienda y Crédito Público pronostica un crecimiento de la actividad económica nacional que oscila entre 2.5% y 3.5%. Para el próximo año, estas proyecciones la sitúan en un rango de entre 2% y 3%.

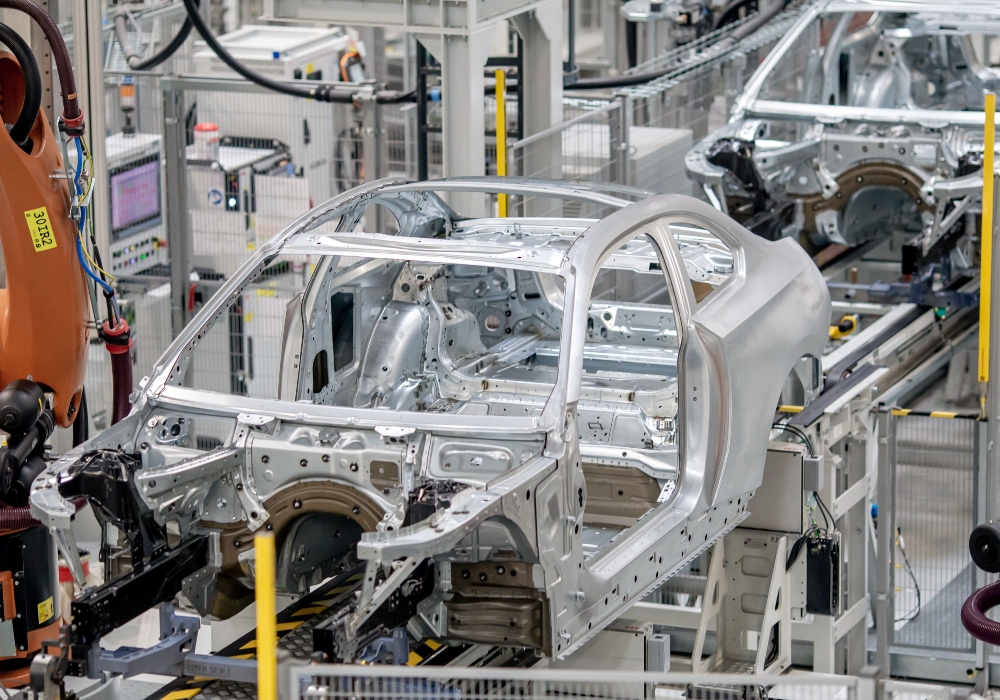

Ventas de autos nuevos en México AMDA

Esto, sin embargo, no implicará una disminución en las ventas, sino un crecimiento a un ritmo más moderado.

Tras la marcada contracción del mercado automotriz en 2020, que alcanzó 27% debido a las interrupciones en las cadenas de suministro, impactando la producción del sector, las listas de espera para obtener un vehículo nuevo, especialmente en los modelos más solicitados, se prolongaron hasta nueve meses.

La situación se agravó a principios de 2021 con la escasez de semiconductores destinados

prioritariamente a la fabricación de dispositivos como celulares, tablets o computadoras, en detrimento

del sector automotriz.

Hacia finales del año pasado, el sector consideró que había superado por completo esta escasez, lo

que resultó en una reactivación de las cadenas de valor y un aumento en la producción automotriz.

Según Rosales, en los últimos años el mercado ha experimentado un “efecto rebote”, una tendencia

que también se observa en 2024. No obstante, para los años venideros, se espera un “aplanamiento” en

el crecimiento del mercado automotriz.

Fuente: https://www.expansion.mx

Imagen: https://www.elfinanciero.com.mx

Blog de noticias: https://culturacomercial.com.mx/