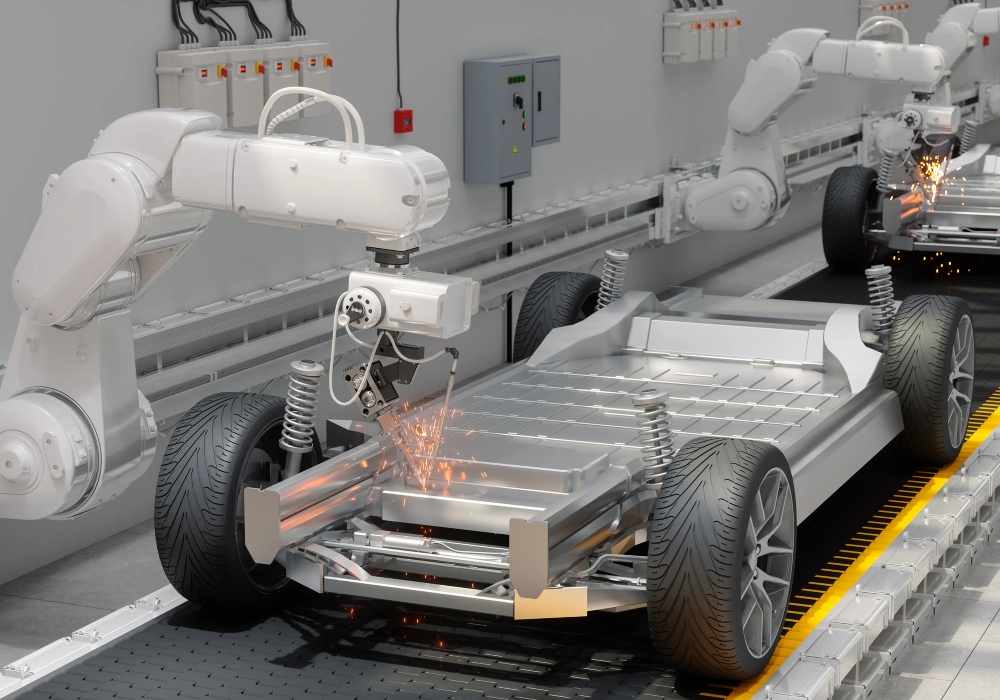

El aumento arancelario que anunció Estados Unidos a los autos eléctricos provenientes de China, así como la posibilidad de imponer gravámenes a unidades de marcas del mencionado país, aun si se fabrican en México, podría inhibir la llegada de inversiones para la construcción de plantas amadoras.

En entrevista, Luis Miguel Jiménez, socio del despacho legal Von Wobeser y Sierra, aseguró que legalmente el vecino país tiene el derecho de imponer los impuestos que crea convenientes a las mercancías que ingresan a su país, por lo que la decisión anunciada el pasado martes no podrá ser refutada.

Aseguró que el aumento de 100% a los aranceles de los autos eléctricos chinos, tiene como objetivo principal el evitar que estos productos inunden su mercado local y afecten de manera importante a sus empresas y producción nacional.

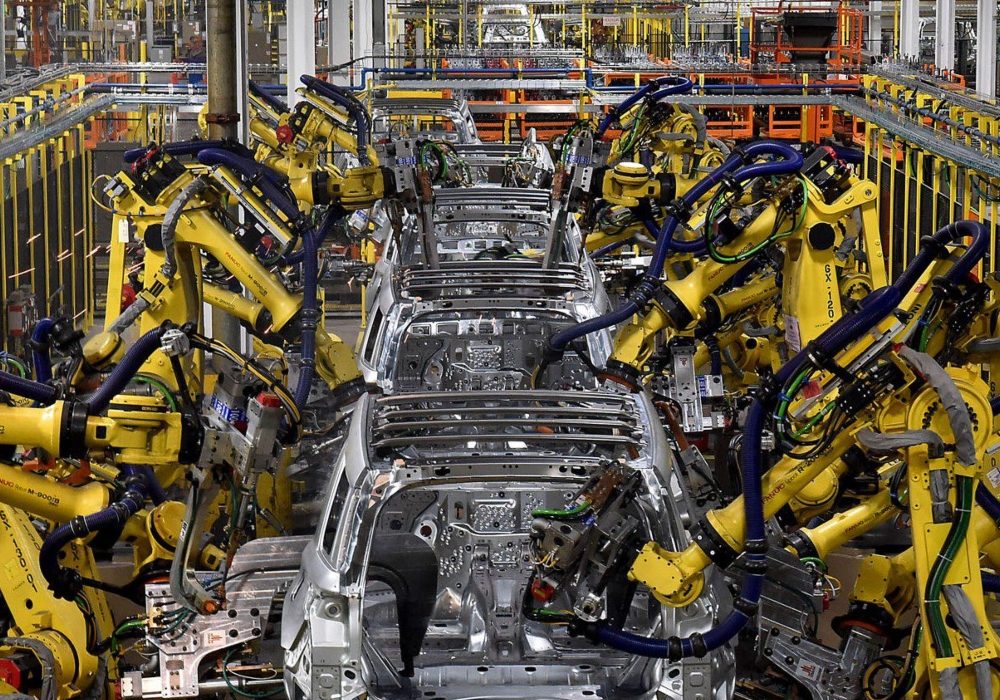

Es importante mencionar que México se ha convertido en un importante destino para las marcas automotrices de origen chino, quienes incluso ya han expresado su interés de construir plantas armadoras en el país.

“Con su mensaje Katherine Tai trata de desalentar que las empresas chinas vengan a México a establecer plantas de manufactura de vehículos. Porque si cumplen con las reglas de origen, no podría Estados Unidos negar el acceso a su mercado.”

CAMINO DIFÍCIL

Luis Miguel Jiménez dijo que, en el corto plazo, será muy difícil que las armadoras chinas, aun con plantas en México, puedan cumplir con el porcentaje de contenido regional que impone el Tratado entre México, Estados Unidos y Canadá (T-MEC).

“Las empresas chinas podrían establecerse en México y podrían establecer una planta, pero sus vehículos tendrían que cumplir con las reglas de origen para que se consideren como originarios de México. Las reglas de origen para vehículos automotores son muy complejas y es complicado cumplirlas. Si China quiere que sus vehículos fabricados en México estén cubiertos por ese tratamiento arancelario preferencial, tendría que cumplir con las reglas”, dijo.

Reconoció que, de lograrse el éxito que se espera con el nearshoring, es posible que en el largo plazo sí puedan acceder al mercado estadunidense desde México.

Insistió en que China pretende establecer plantas en el país para fabricar vehículos y, aunque no

cumplan con las reglas, puedan ser exportados a Estados Unidos, pues busca que sus unidades ya no

se consideren chinos, y aunque pagarían arancel, éste ya no sería tan elevado ni tendrían tantas

restricciones.

Sin embargo, “Estados Unidos lo que quiere es cerrar esa puerta y está haciendo todo lo posible

por cerrarla.”

La decisión de la Casa Blanca de aumentar los aranceles a autos eléctricos, baterías de litio, entre

otros productos provenientes de China, forma parte de la guerra comercial entre ambas naciones y se

da bajo el argumento de que el país asiático lleva a cabo prácticas desleales que ponen en riesgo la

producción y mercado de Estados Unidos.

Fuente: https://www.dineronenimagen.com

Imagen: https://www.elceo.com

Blog de noticias: https://culturacomercial.com.mx/