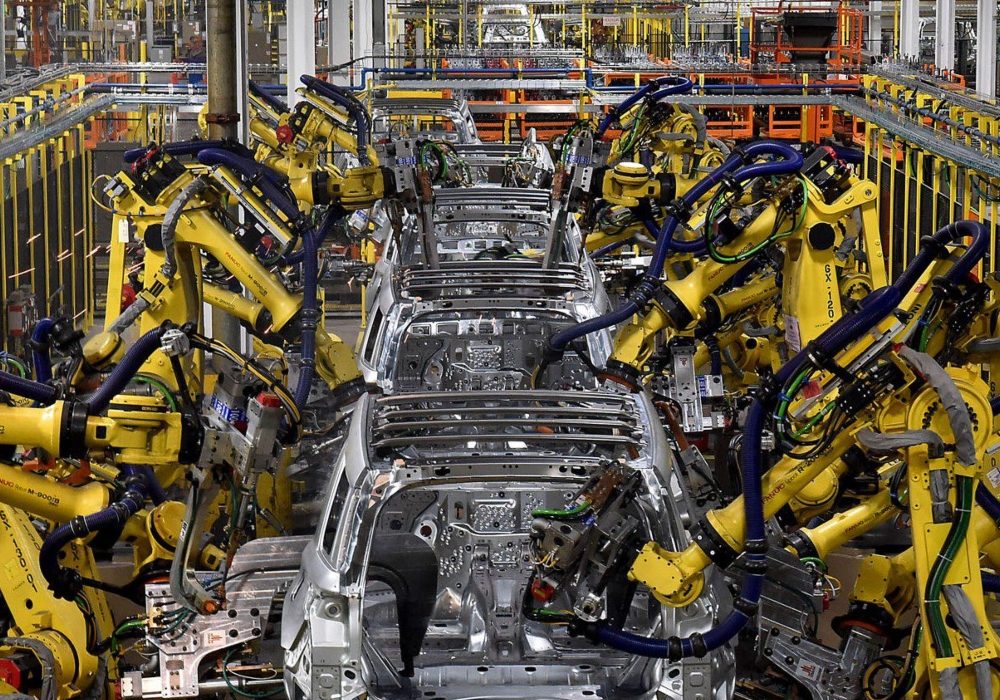

La industria automotriz en Chihuahua continúa consolidándose como uno de los principales polos de manufactura automotriz en el país. Este sector representa el 40% de la industria de manufactura del estado y generó una derrama económica de 7,200 millones de dólares en 2022.

El estado de Chihuahua ha demostrado ser un destino clave para la Inversión Extranjera Directa (IED), captando 1,979.5 millones de dólares en 2023, según datos del Centro de Información Económica y Social (CIES), posicionándose como la quinta entidad a nivel nacional en términos de atracción de IED, representando el 5% del total de las inversiones en el país, después de la Ciudad de México, Sonora, Nuevo León y Jalisco.

Del total de IED recibida en el estado, el 92%, es decir 1,819.0 millones de dólares, corresponden a manufactura, que concentra sectores como el automotriz, aeroespacial, electrónico, metalmecánico y de dispositivos médicos. Las empresas del sector automotriz y de autopartes, ocupan el 5° lugar en atracción de inversión para el estado.

Ecosistema automotriz competitivo

Con más de 35 años de experiencia en la Industria Automotriz, Chihuahua se ha convertido en uno de los actores clave en la región del Tratado comercial entre México, Estados Unidos y Canadá (T-MEC, o USMCA/CUSMA por sus siglas en inglés).

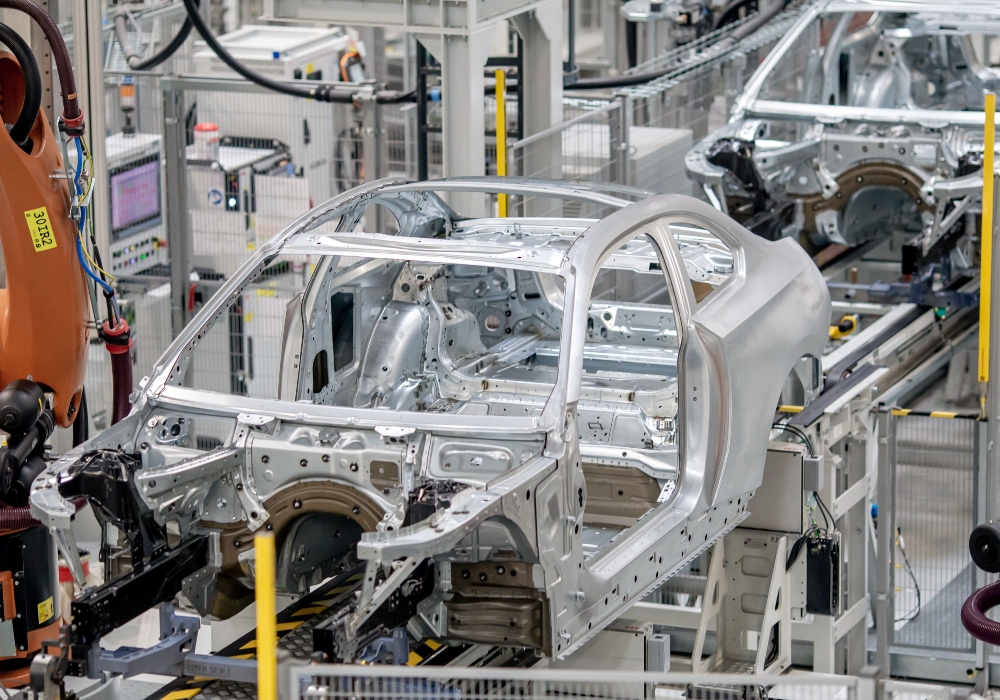

El estado ocupa el 4° lugar en el país, como el mayor exportador de autopartes, al alcanzar un promedio anual superior a los 12,000 millones de dólares, el equivalente al 20% del total de las exportaciones estatales, que en 2023 sumaron 69,923 millones de dólares, según CIES.

Datos de Desarrollo Económico del Estado de Chihuahua (Desec) señalan que en la entidad hay 3,258 empresas automotrices. Además, existen más de 160 proveedores certificados en diseño, fabricación, montaje y comercialización de producto y dos OEM (fabricantes de equipos originales) actualmente operando en el territorio, según datos de Invest in Chihuahua.

En 2022 la entidad alcanzó el primer lugar nacional en generación de empleos de manufactura automotriz, con más de 155,000 plazas. Del total de personal ocupado, el 18% pertenece a este sector productivo, según cifras del Centro de Información de Economía Social (CIES) y de la Promotora de para el Desarrollo del Estado de Chihuahua (Prodech).

Oportunidades

Se anticipa la llegada de nuevas oportunidades para la entidad, que impulsarán aún más el empleo en la región. En noviembre pasado, la gobernadora de Chihuahua, María Eugenia Campos, inauguró la tercera planta en Ciudad Juárez de la empresa Bombardier Recreational Products (BRP), dedicada a la fabricación de motos de agua y de nieve, así como autos todo terreno.

Ahí la titular del Ejecutivo adelantó que en el futuro vendrá otra planta de esta empresa, pero para la capital del estado de Chihuahua.

Con parques industriales clave y un crecimiento empresarial constante, Chihuahua brinda un terreno fértil para la innovación y desarrollo automotriz. Con tres instituciones de nivel medio superior y 14 de nivel superior, la entidad es cuna de profesionales automotrices. Datos de Servicios Educativos del Estado de Chihuahua (SEECH) 2020 reportaban 1,800 egresados de carreras nivel licenciatura y 1,700 de carreras técnicas.

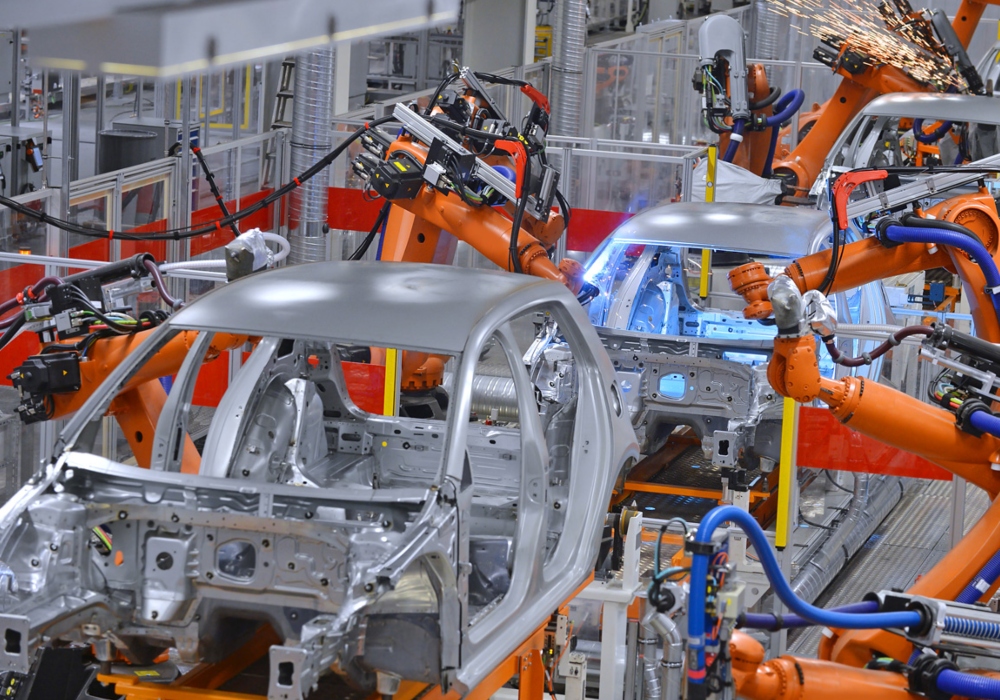

La Industria Nacional de Autopartes (INA) anunció su proyección de que la producción de autopartes en 2024 ascenderá a 125,500 millones, lo que significa un crecimiento del 3,1% respecto a las cifras registradas en 2023.

Además, se proyectan negocios por 7,650 millones de dólares en proveeduría en el país, impulsadas por el efecto que está teniendo el nearshoring en el mercado, tras el alza en los costos logísticos entre Asia y Norteamérica, lo que orilla a las empresas de la región a reducir riesgos en las cadenas de suministro.

El cambio en las reglas de origen del T-MEC es otro de los factores que incidirá en la demanda regional de insumos para la industria automotriz, llevando a las empresas a sustituir importaciones asiáticas y cumplir con 75% del contenido regional, lo que representa nuevas oportunidades para la industria automotriz, que Chihuahua puede bien aprovechar.

Fuente: https://www.altonivel.com.mx

Imagen: https://www.thelogisticsworld.com

Blog de noticias: https://culturacomercial.com.mx/